¿Cómo será la publicidad en la Internet abierta en 2023 y más allá?

En los últimos cinco años, los walled gardens no han parado de florecer mientras el panorama digital se enfrentaba a condiciones cada vez más difíciles. A finales de este año, Google, Amazon y The Trade Desk controlarán más del 60% de la inversión publicitaria en Internet.

En el informe anual de Jounce Media El estado de la Internet abierta' tres influyentes fuerzas del mercado arrojan luz sobre los obstáculos a los que se enfrentan las empresas de medios de comunicación y las plataformas de tecnología publicitaria: la concentración de la demanda, la hinchazón del flujo de ofertas y los puntos ciegos del flujo de ofertas.

¿Cómo equilibrar el terreno de juego entre los walled gardens dominantes y el resto de la Internet abierta? Alcanzar este equilibrio no es tarea sencilla. Las empresas de medios de comunicación de la Internet abierta y sus homólogas de tecnología publicitaria están atrapadas entre la obligación financiera a corto plazo de contribuir a la “hinchazón del flujo de ofertas” y el objetivo financiero a largo plazo de la transición a mercados de dos lados que desbloqueen el acceso privilegiado a los datos.

Walled gardens

Los walled gardens están experimentando un notable aumento de su influencia y la evolución de sus modelos. “Los profesionales del marketing destinan cada vez más dinero a los walled gardens, lo que los convierte en socios comerciales fundamentales para llevar la demanda a la Internet abierta", explicó el experto Chris Kane a Admonsters.

Cada año destinan casi el 100% de su nuevo gasto digital neto a walled gardens como YouTube, Meta, Pinterest, Snapchat y Tik Tok, entre otros. Al controlar enormes reservas de demanda, estas empresas están muy bien posicionadas para construir negocios de publicidad offsite similares a los DSP”.

En los últimos dos años, han aparecido al menos 12 nuevas empresas de comercio que han adoptado el modelo de walled garden para sus productos publicitarios. Marcas como Doordash, Etsy, Instacart, Uber y Walgreens se han aventurado en este subsector. También Netflix así como otras empresas de medios de comunicación tradicionales de Internet abierto operan ahora como walled gardens a subescala.

En el futuro, parece que la mayoría de las empresas de medios de comunicación triunfarán en la Internet abierta utilizando plataformas publicitarias de terceros que producen miles de millones de dólares de demanda. Obviamente, las plataformas más adecuadas para agregar demanda son los walled gardens.

Por ello, se espera que más de la mitad de los 85.000 millones de dólares que los anunciantes destinarán a la Internet abierta en 2023 fluyan a través de los sistemas de compra de los walled gardens, que se han convertido en los mayores compradores, ejerciendo una influencia considerable.

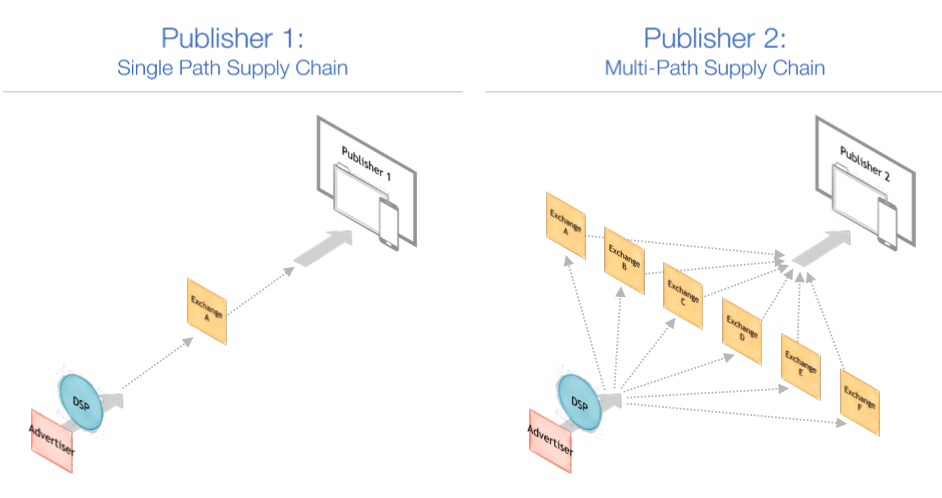

El éxito de los publishers en la adquisición de demanda programática depende de su capacidad para asegurarse una parte significativa del flujo de ofertas, un fenómeno denominado "sesgo de volumen". Este sesgo surge cuando los DSP's asignan las inversiones en función del número de subastas realizadas. Aquí es donde entra en juego la “hinchazón”.

Aparte del sesgo del volumen y de las asociaciones de monetización no exclusivas, los publishers contribuyen a la duplicación de las subastas de dos maneras:

Multi-Integraciones: Los publishers inician subastas a través de múltiples puntos de integración con diversas bolsas. Pueden emplear simultáneamente Prebid, Amazon Publisher Services y Google Open Bidding. En consecuencia, los DSP's reciben tres solicitudes de puja de cada intercambio publicitario por cada impresión disponible.

Retransmisión: Se aplica principalmente a los editores de móviles y CTV y consiste en multiplicar las solicitudes de pujas mediante la reventa. Un publisher colabora con una red publicitaria, lo que permite a estas redes abastecer la demanda de los DSP's mediante la reventa de intercambios publicitarios. En última instancia, el DSP recibe cinco o más solicitudes de pujas de reventa de cada red publicitaria por cada impresión.

Al mismo tiempo, los publishers cosechan todos los beneficios de esa “hinchazón” del volumen de las subastas. Aun así, las empresas de tecnología publicitaria que hacen todo el trabajo están pagando por ello y sólo generan ingresos cuando la impresión se llena al final del proceso.

Eliminación de los puntos ciegos y claves del éxito futuro

El informe de Jounce Media sobre el estado de Internet revela que los compradores tienen ahora un mayor acceso a la información sobre la colocación de anuncios, gracias a iniciativas del sector centradas en la transparencia dentro de la cadena de suministro, como ads.txt y sellers.json.

Aunque los compradores pueden ahora verificar la autenticidad del inventario disponible, revisar historiales de pago completos e identificar las ubicaciones publicitarias de mayor valor, su capacidad para tomar decisiones de puja basadas en la audiencia y el contenido sigue yendo cuesta abajo gracias a las normativas de privacidad, las políticas de las plataformas y las decisiones de compra de medios.

"Los 'blindspots' de contenidos de CTV condicionan las decisiones empresariales. Las empresas de medios de comunicación quieren mantener el control de los presupuestos publicitarios", explica Kane. "Aunque sería deseable que los publishers colaboraran y establecieran normas forjando alianzas profundas con uno o posiblemente dos intercambios, la probabilidad de que esto ocurra es bastante baja".

Pero los publishers son cada vez más conscientes de la conformación del tráfico y, en consecuencia, se ven obligados a presentar solicitudes duplicadas. Kane insiste en la necesidad de que el cambio se origine desde el lado de la compra, instando al comportamiento del comprador a evolucionar y a los DSP's a tomar medidas enérgicas antes de que sea demasiado tarde.

Fuente: Admonsters